2022年はどんな1年でしたでしょうか? この時期は1年を振り返ったり2023年に向けて新しく目標を設定したりするにはオススメの時期です。忙しくて家計簿をつけられなかった方も、実は年末から年明けにかけて勤務先から渡される源泉徴収票と給与明細書を活用することでかんたんに家計の総決算をすることができます。この機会にぜひチェックしてみましょう。

1.家計の収支をチェック

家計を把握するために必要な情報は収入、支出、貯蓄の3つです。見直しをするにも現状把握が大切なので、1年間でどれくらいお金が動いたのかチェックしていきましょう。

1) 収入をチェック

1年間で稼いだお給料と、実際に手取りとしてもらっているお給料の金額には差があります。ざっくり計算すると年収の約8割が手取り収入となるのですが、お給料から税金や社会保険料、住民税を引いたものが、手取り収入です。

ただし、看護師の場合、看護協会費や親睦会費、院内保育料など他のものが引かれている場合も多く、より正確に求めたいという方は、毎月の給与明細書を確認し、12か月分の手取り収入の金額をそれぞれ足して計算してください。

ここでは源泉徴収票と給与明細書を用いた計算方法をご紹介いたします。まずはお手元に2つの書類をご用意ください。

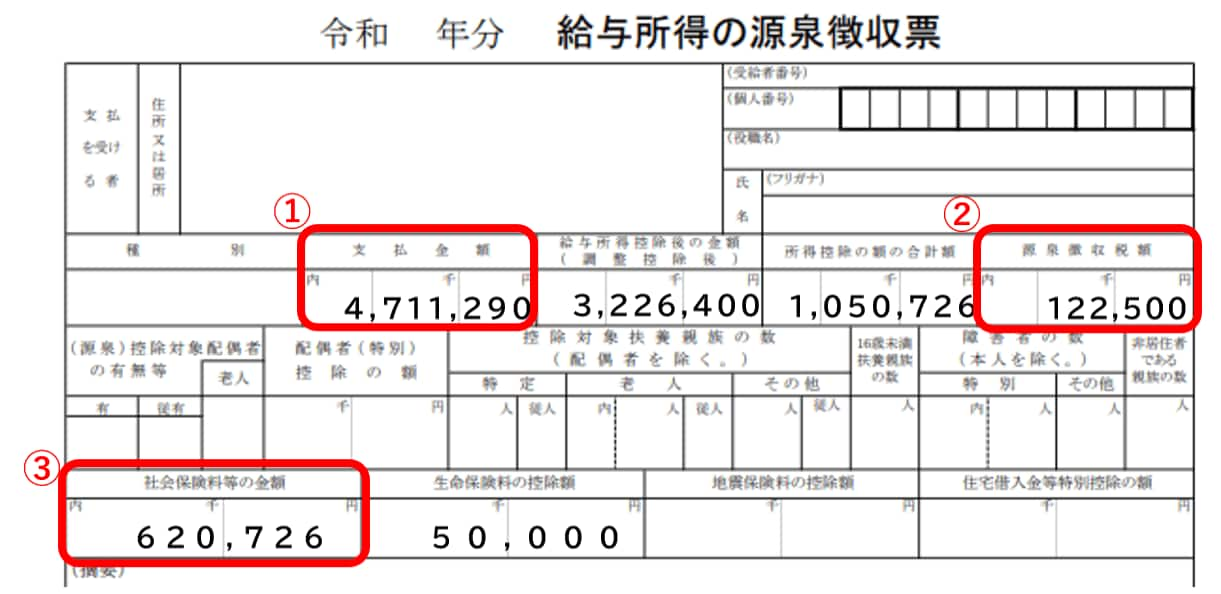

図1:源泉徴収票

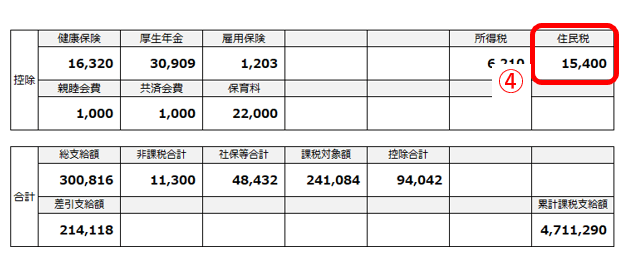

図2:給与明細書

① 支払金額:1年間の収入(何も引かれる前の金額)

② 源泉徴収税額:給与から事前に引かれていた所得税総額

③ 社会保険料等の金額:1年間で支払った健康保険、厚生年金、雇用保険料の総額

④ 住民税:給与明細書の住民税額×12か月

(1年前と働き方が変わっている方は、住民税額が6月で変わるため、1~5月分と6~12月分を合算してください。)

手取り収入は

① 支払金額―(②源泉徴収税額+③ 社会保険料額+④住民税)なので

上記計算式に当てはめて計算すると

手取り収入=①4,711,290-(②122,500+③620,726+④15,400×12)=3,783,264円となります。

2) 貯蓄額をチェック

家計簿を使わずに支出を求めたい場合は、1年間の貯蓄額を先に計算していきます。

1年間の貯蓄額は、持っている銀行口座の預金残高を、12月末と1年前の12月末で調べ、各年の預金残高を足していきます。

例えば4つの銀行で資産を保有していた場合、現時点での預金残高がA銀行50万円/B銀行550万円/C銀行200万円/D銀行20万円ですと合計額は820万円。1年前の預金残高がA銀行30万円/B銀行510万円/C銀行200万円/D銀行5万円ですと、合計額は745万円となります。

この1年間に貯蓄できた金額は

現在残高820万円―1年前残高745万円=75万円となります。

3)収支のチェック

1年間で使ったお金は1)で計算した手取り収入から、2)で求めた貯蓄額を引くことで計算できます。

1年間の支出は

手取り収入3,783,264円―貯蓄額750,000円=3,033,264円となります。

この事例の場合、1年間で約300万円の支出があったということがわかります。ご自身の家計の収支バランスはいかがでしょうか?予想以上に使っていたと思った方は、新年度に向けて見直しをしてみましょう。

この事例で目標とする貯蓄額が100万円でしたら、差額25万円分の収入を増やすか支出を削れば達成可能となります。目標数字が明確になれば、達成するための方法も考えられるようになりますので、現状把握は大切です。

2.見落としがちな見直しポイント

家計の見直しは一度見直して習慣化すればその後も節約効果が続き、家計への影響が大きい固定費などの支出から見直していくのがポイントです。中でも看護師の場合は民間保険に入りすぎているケースがあります。健康保険組合独自の上乗せ給付(付加給付)やグループ共済などにより医療費の負担軽減制度が充実しているところもあるので、勤務先の福利厚生を確認してみましょう。また医療は日々進歩しています。5年以上前の保険は補償内容が不十分のわりにコストが高くなっていることもあるため、内容を見直すだけでも固定費が削減できるかもしれません。

さらに所得控除に関わらず節税(社会保険料も含む)は家計の支出削減につながります。大増税時代、家計の見直しとして働き方も一緒に考えていくことが大切なのではないでしょうか。特に会社員は先に所得税を納付する「源泉徴収」というしくみなので、自己申告をしなければ払いすぎたままとなります。正しく申告することで税金の還付を受けることができるので一緒に確認してみましょう。医療費控除や住宅ローン控除、ふるさと納税についてはご存じの方も多いので、ここでは見落としがちな所得控除についていくつか紹介していきたいと思います。

図3:税のしくみ

① iDeCoなどを運用している

iDeCo(個人型確定拠出年金)やDC(企業型確定拠出年金)、障害者扶養共済などは掛け金全額が「小規模企業共済等掛金控除」の対象となります。

② 16歳未満の子どもがいる

税制度上の扶養について16歳未満の子ども(扶養親族)の場合、所得控除がないため、夫婦の収入が多い方で申告するケースが多いのですが、実は収入が少ない方が申告することで、住民税額が減る可能性があります。これは住民税非課税の基準となる所得額が、扶養人数によって異なるためです。ぜひご夫婦でシミュレーションしてみてください。

③ 産育休中などで収入が減った

妊娠や育児、介護などで働く時間が減り収入が下がった場合、「配偶者控除」や「配偶者特別控除」の適応になる可能性があります。所得(源泉徴収票の給与所得控除後の金額)が133万円以下の方が対象になるので配偶者の方に申告してもらいましょう。

④ ひとり親になった

所得500万円以下のひとり親は「ひとり親控除」か「寡婦控除」の対象となります。所得税の控除額がそれぞれ35万円、27万円と異なるので自己申告の際は間違わないようにしましょう。

⑤ 研修などの支出が多かった

基本的に給与所得者は経費を申告することができませんが、仕事に関連する支出が一定額(給与所得控除額の2分の1)以上の場合は「給与所得者の特定支出控除」の対象になります。資格や技術取得のための研修費や資格取得費、通勤費、転勤にともなう転居費用などが対象です。確定申告には証明書が必要なため、職場の担当部署に確認しましょう。

⑥ 災害や盗難などの被害をうけた

震災や風水害、雪害などによる自然災害や害虫、盗難、横領などにより住宅や家財、車などの資産に損害があった場合、「雑損控除」が適応になります。

当てはまる項目がありましたら、確定申告の際に申告しましょう。またこれ以外にも所得控除はあるため、一緒にチェックしてみてください。

3.最後に

忙しい毎日を送っていると、お金の管理まで気が回らない……なんて思っている看護師も多いのではないでしょうか。新しい1年に向けてこれからできることを整理することで、気持ちのいいお金の使い方ができるようになります。ぜひこの機会に向き合ってみてくださいね。

ライタープロフィール

【高梨子あやの】ナースLab認定ライター

一般社団法人FP看護師パートナー協会 代表理事/HaMaLife代表

心の底から笑顔を引き出せるよう、ファイナンシャルナース&メンタルセラピストとして看護師やシングルマザーのお金と働き方(副業・起業)の問題解決に寄り添う。自殺や虐待・うつ病等の予防のため、制度面とメンタルブロックの解放を合わせてより深く、根本的な解決を目指して活動中。

ブログ:一般社団法人FP看護師パートナー協会ホームページ

ナースLabホームページ